【信報】冀課程媲美CFA獲認可 IFTA連結金融與科技

(原文刊於信報財經新聞專欄「StartupBeat創科鬥室」)

香港作為國際金融中心,近年中大、理大等高等院校針對金融科技(FinTech)先後開設本科學位課程,為本地業界培育新血。2017年底創立的亞洲金融科技師學會(IFTA)亦從英國引入金融及科技證書課程(Certificate in Finance and Technology, CFT),冀令行業人才及資歷標準化。IFTA創辦人及主席龐寶林接受本報專訪時表示:「在金融科技範疇,經常有新的應用誕生,所以持續進修是必要的;對本地以至世界各地的金融科技從業員而言,IFTA亦可作為他們交流的社群;當這個社群愈來愈大,就可以為政府提出一些有關行業發展及監管的業界意見。」

程度分3級 網上修讀

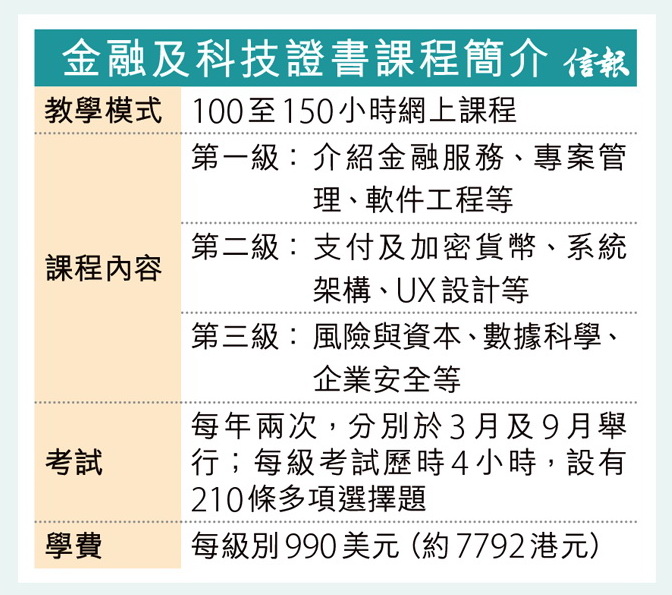

IFTA開設的CFT課程內容,涵蓋金融市場法規、軟件工程、支付及加密貨幣、數據科學、雲端運算、道德課等。整體而言,科技部分的比例稍重,約佔課程的55%。課程設有3個程度(第一至第三級),任何有意從事金融科技工作的人士,均可報讀第一級課程;惟要取得金融科技師認證,則需要完成第二和第三級課程,並具備3年相關工作經驗,例如在科技公司從事企業資訊科技方案,或在互聯網平台負責電子支付系統等。

每級課程的修讀時數大約是100至150小時,考試則一年舉行兩次,兩者均在網上平台進行。

龐寶林指出,由於課程開辦年期尚短,暫時只有數十名學員完成了第一或第二級課程。他又透露,正在跟香港大學專業進修學院(HKU SPACE)商討,開設線下課程。

龐寶林認為,隨着政府推動「積金易」(eMPF)中央電子平台、虛擬銀行及虛擬保險等,本地金融科技公司將得到實際發展空間, WeLab獲發虛擬銀行牌照就是一例。此外,粵港澳大灣區的發展亦令市場大大擴張,「科企若想把握這些機會,自然要盡早招聘人才。」他認為,企業如見到求職者有CFT資歷,會更願意發出聘書。

金融科技涉及風險管理、數據分析、網絡安全(Cyber Security)等不同範疇和工種,龐寶林特別提到網絡安全人才的重要性,「以虛擬銀行為例,由於沒有實體分行,虛擬銀行要取得客戶的信任,靠的就是網上保安工夫,保護系統免被入侵。」他續說,傳統IT人的網絡安全、人工智能(AI)等方面的技術,在各行各業都能派上用場,但若投身於金融科技行業,則需要跟金融人才互相配合。

助業界人才管理團隊

龐寶林以AI為例,技術往往涉及數據蒐集及分析,不過去年歐盟《通用數據保障條例》正式生效,企業使用數據必須謹慎及合規,否則會遭到巨額罰款,「在金融科技範疇,一定要有熟悉金融及其法規的人才負責監督。」

金融人才為免被科技取代,亦必須具備科技知識,「雖然學員完成CFT課程後,不會成為一個編程專家,惟金融人才要管理團隊,亦要知道下屬所使用的程式語言是否最新;懂得設計合乎法規的程式,而且要明白如何帶領科技團隊,將程式真正寫出來並不斷改良。」

龐寶林不諱言,科技的確可取代客戶服務等傳統金融工種,「客服機械人可取代人手,回答客人問題;透過AI及大數據,客人可以隨時隨地獲得合適的投資建議。舉例而言,一個不懂衍生工具的客人,不會收到涉及衍生工具的投資建議,投資風險因此減低。」

不過,業界跟客人之間的關係,仍需要靠人來維繫,「即使將來有自動化落盤,假設客人投資失利,還是要靠人手(即金融從業員)追蹤,到底哪裏出問題。」

帶領大灣區走向世界

問到在粵港澳大灣區的發展下,香港的金融科技人才會否面對內地競爭,龐寶林認為競爭在所難免:「機會卻是在香港這邊,因為金融方面早已佔優。」

他直言,「內地人較多『Tech底』,惟認證考試全部以英文進行,中港兩地多少有些差別,(內地)要追上仍要一點時間。」他期望,當CFT發展成類似CFA(特許金融分析師)及CFP(認可財務策劃師)般,資歷被國際廣泛認可之後,屆時本地金融科技師就可扮演「帶領大灣區走向國際化」的重要角色。

(原文刊於信報財經新聞專欄「StartupBeat創科鬥室」)